Как получить ипотеку в 2021 году?

К тому же если ставки по ипотеке у большинства банков примерно одинаковы, то другие условия кредитования (требования к первому взносу, подход к оценке заемщика, его доходу, максимальная сумма, которую банк согласится выдать в кредит) могут значительно различаться. И небольшие игроки рынка ипотечного кредитования в чем-то окажутся даже более лояльными к клиенту, чем крупный банк.

Поэтому, выбирая, где брать ипотеку, обязательно нужно учитывать все критерии. Кроме того, если ваша ситуация отличается от стандартной, например вы покупаете залоговую квартиру или хотите использовать в качестве первого взноса материнский капитал, тогда вам лучше рассматривать банки, активно работающие с такими заемщиками.

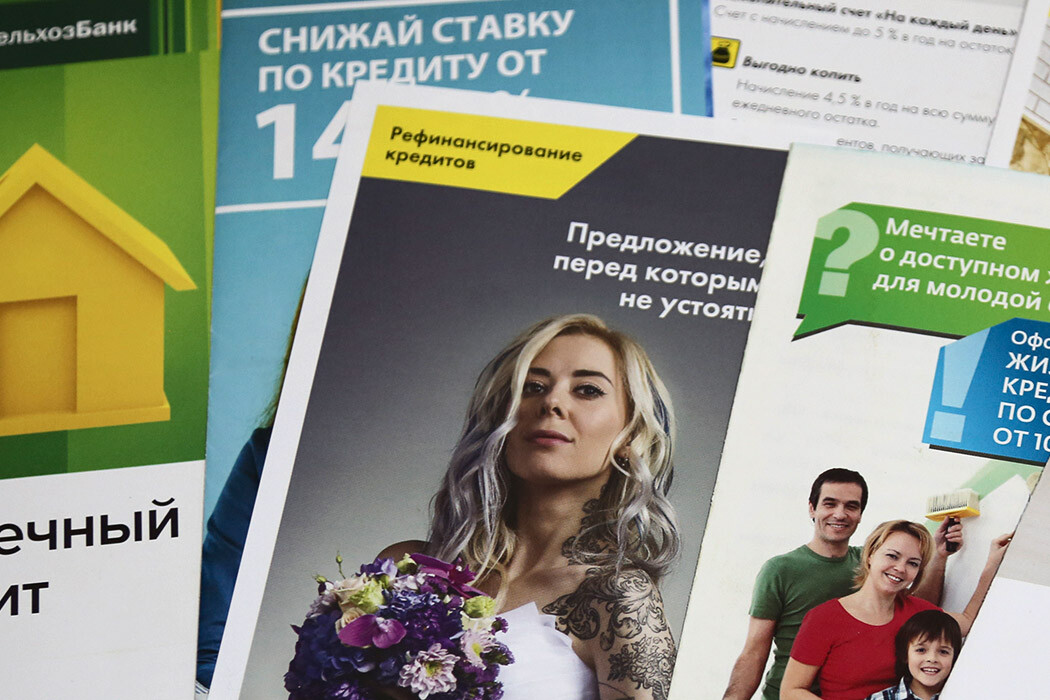

Ориентируйтесь на реальную ипотечную ставку, а не на заявленную банком в рекламе

Процентная ставка по ипотеке — это первое, с чего начинается выбор кредита. Но получить кредит по той ставке, что банки указывают в рекламе, смогут далеко не все. Дело в том, что в рекламе обычно приводят минимальные действующие ставки. Для получения ипотеки под такой процент нужно выполнить ряд требований, например предоставить большой первоначальный взнос при покупке квартиры. Платите в виде первого взноса при получении ипотеки 50% от стоимости квартиры — получаете кредит по ставке чуть выше 8% годовых.

Кроме того, на выгодных условиях банки кредитуют тех, кто берет большую сумму в кредит (от 4 млн рублей) или покупает крупногабаритную квартиру (площадью более 100 кв. м). Так кредитные организации решают две задачи сразу: и стимулируют заемщиков увеличивать сумму кредита, и привлекают к себе отборных клиентов. Для того чтобы получить в кредит 4 млн рублей, заемщику нужно иметь безупречную кредитную историю и высокий доход.

Низкая процентная ставка на рынке новостроек действует для заемщиков, которые приобретают квартиры в объектах застройщиков — партнеров банков. Но при этом кредит выдается на короткий срок, который вместо 15–20 лет может составлять 7 лет. Этому есть объяснение: такие программы банки обычно разрабатывают вместе с застройщиками, которые хотят стимулировать продажи в своих объектах. Часть процентной ставки по кредиту субсидирует строительная компания, благодаря этому заемщик получает кредит под низкий процент. Но расходы не позволяют застройщику субсидировать ставку по ипотеке на 15-30 лет. Поэтому кредиты с низкой ставкой выдают на короткий срок.

Сегодня заемщики подолгу выбирают квартиры и могут потратить на поиск подходящего варианта несколько месяцев. Для того чтобы стимулировать их быстрее принимать решение, некоторые банки начали снижать ставку тем, кто выходит на сделку в течение месяца с момента получения одобрения на выдачу ипотеки.

Ищите льготные предложения банков для отдельных категорий заемщиков

Банки готовы предлагать более выгодные условия кредитования отдельным категориям заемщиков. Часто на более привлекательных условиях, чем остальных, они кредитуют своих зарплатных клиентов. Если вы являетесь участником зарплатного проекта какого-то банка, первым рассмотрите его программы.

Такое отношение к зарплатным клиентам объясняется тем, что банк считает их менее рискованными. Доход этих заемщиков известен банку, поэтому ему проще оценить, справится ли заемщик с платежами по кредиту. Поскольку риск невозврата ипотеки в данном случае ниже, банки готовы давать зарплатным клиентам дисконт от стандартной процентной ставки по кредиту. Ниже для зарплатных клиентов может быть не только процентная ставка, но и размер первоначального взноса по ипотеке.

Ряд банков на особых условиях выдают кредиты молодым семьям, а также бюджетникам. Часто кредитные организации снижают ставки для клиентов крупных агентств недвижимости — партнеров банков. Ставка для клиента, который приходит от такого агентства недвижимости, будет ниже, чем если бы тот же заемщик обратился напрямую в банк.

Правильно выбирайте способ погашения кредита

Хотите сократить общий размер переплаты по ипотеке — выбирайте среди банков, которые предлагают дифференцированные платежи по ипотечному кредиту. При дифференцированном графике погашения кредита заемщик с первого месяца начинает одновременно выплачивать и основной долг, и проценты по кредиту. Итоговый размер переплаты оказывается меньше. При кредите с аннуитетным платежом первые несколько лет платежи идут главным образом на погашение процентов по кредиту.

Но учтите, что кредиты с дифференцированным платежом доступны не всем. Из-за того что при дифференцированном виде погашения кредита в первые годы выплаты ипотеки размер платежа будет больше, для получения такого кредита нужен более высокий доход. Кроме того, выбор банков, которые готовы кредитовать заемщиков на таких условиях, ограничен. Из основных игроков рынка ипотечного кредитования кредиты с дифференцированным платежом есть у «Газпромбанка» и «Россельхозбанка».

Заранее рассчитайте сумму кредита, которую сможете получить

У каждого банка свой подход к оценке дохода заемщика и определению максимальной суммы, которую вы сможете получить в кредит. Принято считать, что на выплаты по всем кредитам у заемщика должно уходить не больше 30% дохода. Тогда обслуживание кредита окажется для него комфортным и не возникнет риска неплатежей.

Но есть банки, готовые одобрить ипотеку и тем, кто отдает половину зарплаты на выплаты по кредитам. Таких кредитных организаций в ближайшее время может стать меньше. В 2020 году Центробанк собирается ввести дополнительные ограничения для банков, которые выдают ипотеку закредитованным заемщикам.

При определении долговой нагрузки в расчет принимаются и кредитные карты. За каждую кредитку, которой вы пользуетесь, при определении кредитной нагрузки банк вычтет из вашего дохода 5–7% от ее кредитного лимита. Причем банки учитывают не только те кредитные карты, которыми заемщики пользуются, но и те, что вы пока не активировали.

Часто банки готовы согласовать выдачу ипотеки таким клиентам только с отлагательным условием. Кредит будет выдан после того, как заемщик закроет кредитную карту или погасит действующий потребительский кредит. Если, посчитав все расходы, вы видите, что вашего уровня дохода недостаточно для получения кредита, стоит закрыть кредитные карты еще до обращения за ипотекой в банк.

Одни банки при одобрении заявки на ипотеку указывают максимальную сумму кредита, которую они готовы выдать конкретному заемщику. Другие одобряют ровно ту сумму, что заемщик запросил. Если вы еще не определились с выбором квартиры, специалисты советуют указывать в заявке на ипотеку тысяч на 100-200 больше, чем вы планируете потратить на покупку жилья. Тогда, если в процессе поисков подходящего варианта станет понятно, что в первоначальную сумму вы не укладываетесь, не придется подавать новую заявку в банк.

Учитывайте расходы при получении ипотеки

При получении кредита вас ждут дополнительные расходы. Кроме первоначального взноса потребуются деньги на страховку, услуги оценщика, госпошлину за регистрацию собственности в Росреестре.

Причем у покупателей квартир на первичном рынке эти расходы будут меньше, чем у тех, кто берет кредит на покупку квартиры на вторичном рынке жилья. Расходы на страховку (страхование имущества, жизни и здоровья, титульное страхование) составляют от 0,4 до 1% от суммы кредита. Сумма страховки зависит от возраста заемщика: чем он старше, тем дороже обойдется ему страхование.

Часто банки предлагают заемщикам застраховаться в конкретной страховой компании. Не все знают, что заключать договор именно с этой страховой компанией не обязательно. Можно сократить расходы, выбрав страховую компанию из списка тех, что аккредитованы в банке. Перечень таких страховых компаний можно найти на сайте банка.

Расходы на оценку в среднем составляют примерно 3 тысячи рублей. Раньше список оценщиков, с которыми работал банк, был ограничен. Заемщику предлагали выбирать из размещенного на сайте банка перечня оценочных компаний. Сейчас ряд банков разрешают принести отчет от любой оценочной организации.

Кроме того, покупателю предстоят траты на открытие аккредитивного счета в банке для расчетов с продавцом. Стоимость различается в зависимости от банка и составляет 1-2 тысячи рублей. Расходы на регистрацию прав в Росреестре на квартиру на вторичном рынке составят 2 тысячи рублей. Договор долевого участия в строительстве регистрируют за 175 рублей.

Решая, в каком банке взять ипотечный кредит, заемщикам нужно учитывать не только процентную ставку, но и другие важные параметры кредитования. Например, размер минимального первого взноса, который требует иметь банк, или способ погашения кредита. Определите несколько банков, которые предлагают условия кредитования, оптимальные в вашей ситуации, подавайте в них заявки на получение ипотеки и выбирайте тот, что предложит самые выгодные условия.